/f/124222/1280x853/d9aa95bf85/rodina_s_kasickou.jpg)

Život rodin se zdraží o tisíce - refinancujte výhodně

Život mnoha rodin postupně zdražuje o tisíce korun. Výdaje za energie se v průměru zvýší o 943 Kč měsíčně, cena potravin může vzrůst až o 30 % a za pohonné hmoty aktuálně zaplatíte v průměru 46 Kč za litr. Ti, kterým letos končí pětiletá fixace hypoték, navíc musí řešit i zvýšení úrokových sazeb.

Současná nálada se nese v duchu zdražování, kdy postupně dochází ke zvýšení cen na mnoha frontách. Změny se dotýkají různorodých rodin žijících napříč Českou republikou. A právě jejich příběhy vám přinášíme v tomto článku. Zdražování můžeme pozorovat na rychle se zvyšující inflaci. Zatímco ještě v roce 2019 byla inflace v České republice na hranici 2 %, v letošním roce by podle predikcí mohla přesáhnout 13 %, z kraje roku podle Českého statistického úřadu už dokonce překročila 11 %.

Za postupné zvyšování inflace může řada faktorů, například tvrdé restrikce kvůli trvající pandemii koronaviru, které v řadě států prakticky zastavily výrobu. A když následně došlo k obnovení, vysoká poptávka po primárních surovinách začala tlačit jejich ceny nahoru. Podrobně se inflaci věnuje ve své analýze společnost Cyrrus.

V článku vám přinášíme příběhy různorodých rodin žijících napříč Českou republikou, kterých se zdražování dotklo.

Dražší potraviny, nemovitosti i pohonné hmoty

Vyšší inflace znamená dražší nákup, a to na mnoha místech. Zkraje letošního roku došlo k výraznému zdražení potravin, a to z důvodu vyšších cen zemědělských komodit a následně vyšších cen českých zemědělských výrobců. A protože ceny výrobců rostou meziročně o minimálně 10 %, očekává se, že zdražení potravin bude nakonec ještě vyšší. Pro české domácnosti to tak znamená, že budou muset do peněženky sáhnout ještě hlouběji.

Inflace zasáhla i do trhu s nemovitostmi. Vlivem nedostatečně rychlé výstavby a vysoké poptávky po nemovitostech jejich cena roste už od roku 2013. V loňském roce navíc díky nižším úrokovým sazbám poptávka po nemovitostech ještě stoupla. Navíc začala zdražovat pracovní síla i stavební materiál. To vše mělo za následek další zrychlení růstu cen.

Dražší energie jsou souběhem nepříznivých okolností

Řady domácností se dotýká také citelné zdražení energií. Za to může souběh několika faktorů. K vyšší ceně přispělo kromě inflace také zdražení emisních povolenek, špatné počasí, které bránilo vyrábět elektřinu solárním a větrným elektrárnám, nedostatečné zásoby zemního plynu, ale i geopolitické napětí.

Někteří dodavatelé svým klientům zdražili energie, ale změny ustáli. Jiní zkrachovali, čímž se téměř milion odběrných míst dostalo do režimu dodavatele poslední instance, který má ale ceny mnohdy násobně dražší. Dochází k situacím, kdy lidé zvyklí platit měsíčně za energie kolem 2000 Kč najednou platí násobně více, což představuje velký zásah do rodinného rozpočtu.

Rodiny si připlatí o tisíce korun

Že je pro domácnosti stále těžší vyžít potvrzují i příběhy rodin, které se s nastalými podmínkami snaží nějak poprat. Manželé Dytrychovi bydlí společně se 4 letou Adélkou v bytě 3+1 v Ústeckém kraji. Zmíněný byt jim patří, v roce 2016 si na něj vzali hypotéku ve výši 1 300 000 Kč. Tehdy byly úrokové sazby kolem 2 % a Dytrychovi vyhodnotili, že lepší příležitost už mít nebudou. S koncem fixace se jim ale aktuálně navýší úroková sazba na přibližně 4 %.

Víkendy tráví rodina na menší chatě za městem. V obou nemovitostech ale musí platit energie a současné zdražení pro ně znamená finanční nárůst o 63 % oproti tomu, jakou částku byli zvyklí každý měsíc platit.

Kromě toho vlastní i jedno osobní auto, kterým jezdí na výlety i na zmíněnou chatu. Dražší jsou teď ale pro ně i pohonné hmoty. Pro malou Adélku navíc platí i školkovné, což je další finanční výdaj. V už tak napnutém rozpočtu jim nově zdražilo i vodné a stočné, které je v Ústeckém kraji nejdražší z celé republiky. Měsíčně si připlatí o zhruba 7 %. Kromě toho ještě splácí úvěr na rekonstrukci bytu v hodnotě 200 000 Kč, který si vzali ještě před vlnou zdražování a počítali, že ho zvládnou splatit i s příjemnou rezervou. To teď ale vůbec není jisté.

Hlouběji do kapsy mají i bezdětní

Ve Zlínském kraji žijí i partneři Monika a Richard. Pár zatím děti nemá, zato chovají dva psy. I oni bydlí ve vlastním bytě, na který si v roce 2013 vzali hypotéku ve výši 2 100 000 Kč. Každý vlastní jedno osobní auto a navíc mají dodávku na operativní leasing, kterou využívají pro společné podnikání. Vlastní totiž truhlářskou dílnu, kde navíc zaměstnávají dvě další osoby na IČO. Prostory pro podnikání mají v pronájmu, vlastní pouze vybavení dílny. Platí tedy jak pronájem za podnikatelské prostory, tak i energie. Obojí se jim ale s příchodem nového roku navýšilo. Kromě toho Monika s Richardem ještě splácí dva spotřebitelské úvěry, které si vzali na vybavení domácnosti.

Nastalá situace je pro ně komplikovaná i v tom, že neví, zda utáhnou společné podnikání s tím, jak rostou náklady na provoz a zároveň cítí zodpovědnost i za ty, kterým v dílně dávají práci a jsou pro ně stabilním zdrojem příjmů.

Nejohroženější jsou samoživitelé

Mezi skupiny nejohroženější chudobou patří kromě seniorů také samoživitelé. Je to proto, že často z jednoho příjmu musí živit a zabezpečit více osob. Své o tom ví pan Martin, který sám vychovává 3 letou Petru a 7 letého Adama.

Společně bydlí na okraji Prahy ve zděděném rodinném domě o rozloze 141 metrů čtverečních. Dům je starý, a tak si pan Martin vzal v roce 2006 hypotéku na jeho rekonstrukci. Hypotéku až dosud splácel bez problémů, ale se současným zdražováním není nic jisté. Doplatit přitom zbývá ještě zhruba 700 000 Kč.

Pan Martin pracuje jako obchodní zástupce, a tak jezdí po většinu týdne služebním autem. Své osobní auto využívá jen o víkendech, když jede s dětmi na výlet nebo k příbuzným. I tak ale zdražení pohonných hmot pocítí.

Kromě toho platí za mladší Petru ještě školkovné. Adam už chodí do školy, ale ani ta není bezplatná. Martin musí platit školní družinu a obědy. Chce navíc, aby se obě děti nějak rozvíjely, a tak jim platí volnočasové kroužky. Petra chodí tancovat a Adam navštěvuje keramiku.

Současné zdražování ale může mít vliv i na to, jaké kroužky si pan Martin bude moci pro své děti dovolit.

Do napnutých rozpočtů zasáhnou dražší fixace

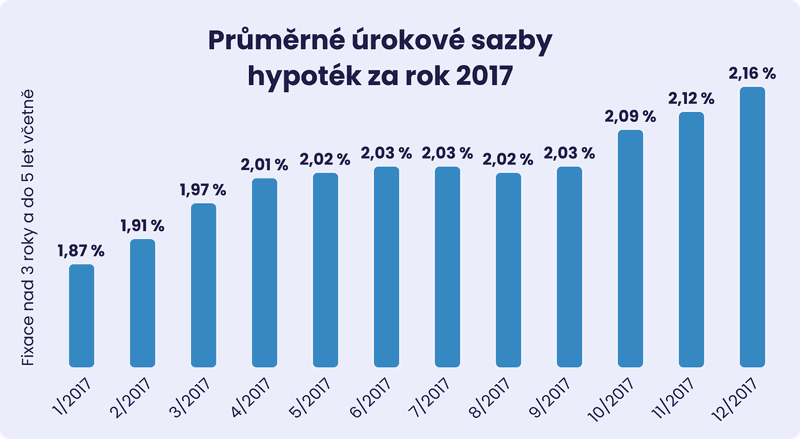

Do už tak zatížených rozpočtů totiž ještě zasáhnou končící pětileté fixace hypoték. Nové nabídky od bank totiž budou dražší, než na co jsou lidé doposud zvyklí. Lidé, kteří si brali hypotéku v roce 2017, si ji sjednávali s průměrnou úrokovou sazbou kolem 2 %.

Aktuálně ale banky při refinancování nabízí úrokovou sazbu překračující až 5 %. Zdražením na tuto sazbu banky reagovaly na zvýšení úrokových sazeb ze strany České národní banky v loňském roce. Ten, kdo bude letos refinancovat, se tak může setkat s tím, že bude nově platit až dvojnásobnou splátku.

Samotné zvýšení splátek by problém být nemusel. Přišlo ale bohužel v době, kdy se české domácnosti potýkají se zdražováním na mnoha frontách, viz naše příběhy výše. Další zátěž pro peněženku v podobě vyšších splátek už může být pro domácnosti neúnosný.

Pokud vás refinancování čeká letos, nevyplatí se podle hypotečních specialistů čekat. Očekává se totiž, že na dalším zasedání Česká národní banka opět zvýší úrokové sazby, a banky tak opět zareagují zdražením hypoték. V průběhu letošního roku tak podle predikcí stoupnou úrokové sazby hypoték na 6 %, možná i výše.

Jaké jsou možnosti?

Pokud už víte, že budete muset letos refinancovat svou hypotéku, doporučuje se udělat to raději dříve, než později, protože úrokové sazby pravděpodobně ještě porostou. Refinancování znamená, že v podstatě splatíte současnou hypotéku novou hypotékou, kterou si sjednáte u konkurenční banky za výhodnějších podmínek. S výběrem vám může pomoci hypoteční specialista, který zná nabídky na českém trhu a pomůže vám se v nich zorientovat.

Pokud zůstanete ve své bance, můžete po navýšení úrokové sazby zažádat o prodloužení splatnosti hypotéky. To znamená, že vám změní výši splátek tak, abyste mohli překlenout nějaké těžké finanční období. Třeba to současné, kdy zdražuje mnoho věcí najednou a dražší splátky hypotéky už jsou nad vaše finanční možnosti. Je ale potřeba vědět, že taková akce - restrukturalizace, vám přinese záznam v úvěrovém registru. To znamená, že pokud budete v budoucnu chtít nějaký jiný úvěr, bude na vás pohlíženo jako na někoho, kdo nezvládá plnit své závazky. Se získáním úvěru tak můžete mít problémy, a to až do doby, než se vám záznam zase vymaže. Tedy do chvíle, než opět začnete zvládat platit standardní splátky.

Případně se dají zkombinovat obě varianty, tedy refinancovat hypotéku u jiné banky, která vám nabídne lepší úrokovou sazbu, než současná banka. Tato sazba ale bude zcela jistě vyšší, než vaše současná. V nové bance pak můžete ještě požádat o restrukturalizaci, tedy o snížení splátek. Takové řešení je ale spíše pro ty, kteří neví kudy kam a hledají jakoukoli variantu, jak peněžence ulevit.

Také se doporučuje začít spořit alespoň půl roku před koncem fixace, abyste vyšší splátky mohli vykrýt ze svých rezerv. Jde ale jen o krátkodobé řešení, protože půlroční rezerva vám splátky pomůže vykrýt jen po velmi omezenou dobu.

Zvolte krátkodobou fixaci

Při refinancování je vhodné probrat svou situaci i s hypotečním specialistou, který se na trhu orientuje a ví, jaké možnosti vám jsou k dispozici. Při výběru fixace nyní volte spíše krátkodobé, na 2-3 roky. U těch je nyní paradoxně vyšší úroková sazba než u dlouhodobých fixací, ale i tak se vám vyplatí.

/f/124222/1280x853/d9aa95bf85/rodina_s_kasickou.jpg)

/f/124222/900x600/b18b1958b8/spinave_pradlo_pracka.jpg)

/f/124222/800x534/8683cf32e1/plynovod.jpg)

/f/124222/800x534/c55bb88e4f/energeticke_tridy_spotrebicu.jpg)

/f/124222/1280x853/310f2b208e/smlouva-a-dve-osoby-v-obleku.jpg)

/f/124222/1280x794/870d9e35d4/desky-s-listinami-a-na-nich-penize.jpg)

/f/124222/900x420/9ec8ec98b9/elektrina-co-je.jpeg)

/f/124222/800x534/da47a85c85/podlahove_topeni.jpg)

/f/124222/1280x853/2340525180/vyvoj-ceny-elektriny.jpg)

/f/124222/1280x853/7f86d35beb/papiry-pocitani-energie.jpg)

/f/124222/1280x850/dd6173b1a3/podpis-papiru-desky.jpg)